Introdução

Confesso que demorei um pouco para escrever novamente sobre previdência. É que o VGBL se mostrou bem mais complexo do que eu imaginava, afinal, 99% dos veículos de propaganda falam do VGBL como aquele plano de previdência que não se pode abater do Imposto de Renda e que o imposto só é cobrado dos rendimentos.

Seguro de Vida?

VGBL significa “Vida Gerador de Benefício Livre”, pelas pesquisas que fiz o nome vida é porque, na verdade, o VGBL é um seguro de vida com características de previdência. Esse conceito nasceu pela necessidade de atender uma demanda desse produto por pessoas que não fazem declaração completa de imposto de renda e , assim sendo, não tem como usufruir do benefício fiscal. Concluindo, o VGBL não é um plano de previdência “puro” como o PGBL e os fundos de pensão mas o conceito é o mesmo, há um período de acumulação e um período de concessão de benefício tendo as mesmas características dos outros planos.

Tributação no VGBL – Parte I

Durante muito tempo achei que o VGBL funcionava como um investimento normal seguindo as regras de tributação do mesmo mas não funciona assim, na verdade, a regra de tributação é semelhante ao PGBL, a única diferença é que o imposto incide sobre os rendimentos e não sobre o valor aplicado, já no PGBL o imposto é sobre o total.

UFA! Sem “come cotas”

Uma vantagem do VGBL sobre os fundos tradicionais é que o mesmo não sofre da tributação “come cotas” como nos fundos tradicionais, o come cotas é um recolhimento antecipado do imposto de renda sobre o rendimento dos fundos nos meses de maio e novembro que é 15% sobre o rendimento de fundos de longo prazo (+ de 180 dias) e 20% sobre o rendimentos de fundos de curto prazo (até 180 dias). Infelizmente essa vantagem não é revertida para o cidadão já que os produtos de previdência privada geralmente tem custos maiores que os fundos normais. Além das taxas de administração serem maiores em média, há também a taxa de carregamento que “onera” o rendimento.

Tributação no VGBL – Parte II

Bem, a parte mais complicada de se entender no VGBL é a hora do saque. Sabemos que pagaremos imposto somente sobre o rendimento, se o saque for sobre toda a reserva acumulada sem problemas, mas se recebermos o dinheiro na forma de benefício você saberia dizer, no saque, qual é a parcela de aplicação (sujeito a imposto) e qual é a parcela de rendimentos (sujeito a tributação) ? Não é um calculo fácil, a seguradora deve informar, no recebimento do benefício, qual é a parcela que foi tributada. Na documentação para a declaração de IR idem, a seguradora informará a parcela que você recebeu fruto da aplicação (que você deverá dar baixa na seção bens e direito) e a parcela que você recebeu fruto de rendimentos, que dependendo da forma de tributação (progressiva ou regressiva) deve ser registrada como “Recebimento de Pessoa Jurídicas – Brasil” no caso da progressiva e “Rendimento sujeito a tributação exclusiva/definitiva” no caso da regressiva.

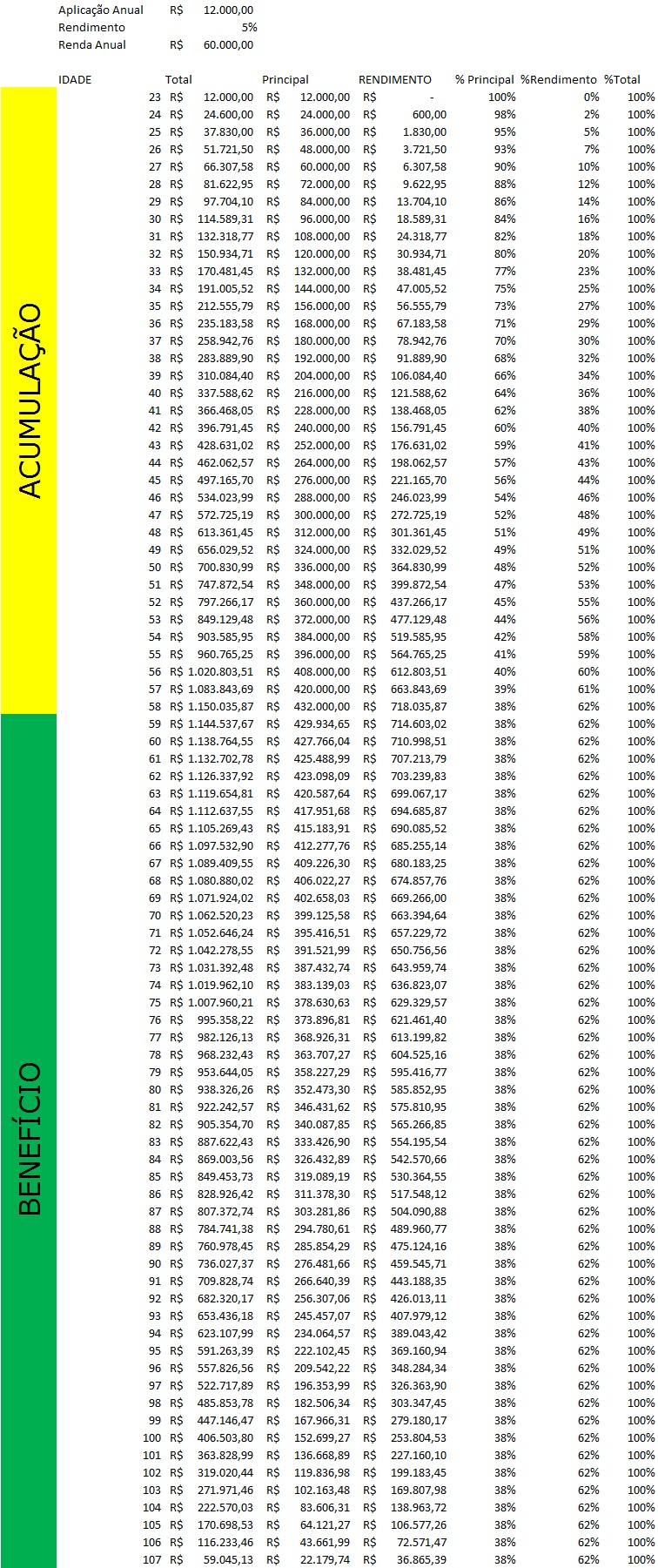

Abaixo temos um exemplo de um plano de previdência com aporte anual de R$ 12.000,00, juros de 5% ao ano com 35 anos de acumulação e 49 de benefício. Percebam que , ao começar a receber o benefício, a parcela da reserva acumulada correspondente a aplicação é de 38% e dos rendimentos é de 62% (esse percentuais podem mudar dependendo do tempo de acumulação). Essa deve ser mais ou menos a proporção utilizada para efeitos de calculo de imposto. Neste exemplo temos um benefício de R$ 5000,00 e, pela proporção, R$ 3100 serão tributados. Sinceramente falando, antes dessa simulação, eu achava que ia pagar menos imposto no VGBL.

Como investimento o VGBL decepciona pois não há benefício fiscal e , no longo prazo, não é muito diferente do PGBL. O VGBL tem a vantagem sobre os fundos de não ter o “come cotas”, mas as taxas de carregamento e administração “matam” esse benefício, assim sendo, o VGBL só é mesmo recomendado para os que tem desconhecimento de investimentos e dificuldade de poupar. É muito mais interessante fazer um mix de investimentos e ,para os que tem dificuldade em poupar, sugiro conhecer o investimento programado da Corretora Rico.com.vc.

Bons Negócios!

Em primeiro lugar, parabéns pelo excelente material! Depois de tanto procurar, consegui encontrar alguém que chegou o mais próximo possível da resposta para o dilema do IR incindentes nos benefícios de VGBL na modalidade renda vitalícia. Faz sentido pra mim também que seja um cálculo baseado na proporção entre principal e rendimentos! Entretanto, você não tem certeza disso, né (o que não é nenhum problema…rs)? Eu queria saber se você sabe como faço para descobrir esse cálculo? Já procurei por todo o site da Receita e em outros sites sobre o tema, mas não acho nada! Estou fazendo uma dissertação sobre previdência privada e é crucial para mim saber como se calcula o IR nesse caso.

Ola Thiago!

Obrigado pelo elogio! Realmente não tenho certeza de qual é a proporção que os bancos/seguradoras utilizam para o resgate. Trata-se apensas de uma suposição “lógica” mas sem certeza alguma. Como a previdência privada VGBL é um produto relativamente “novo” ainda não conheço pessoas que recebem “benefício vitalício” de VGBL.

Para você descobrir como esse cálculo é feito o ideal é que você fale com alguém que trabalhe numa seguradora, banco ou gestora de fundos (Asset).

Você tem que falar com alguém de dentro mesmo pois o atendente do call center não sabe te responder essa pergunta. Uma vez fui atrás dessa informação e a resposta foi, o resgate é feito visando “otimizar” o rendimento para o cliente.

Se eu descobrir algo de novo em relação a isso posto aqui.

Abraço!

Christian

Minha opiniao,de quem já viu resultado destes planos privados.são todos furados,apenas quem ganha é o bancário que nada entende e só esta tentando ganhar uma comissão se você fizer o investimento,seja Pgbl ou Vgbl.Guarde suas economias e reforce o seu recolhimento INSS nos últimos 180 meses.O resto é golpe bancário.

Ou faça um planejamento com aplicações realmente rentáveis, naturalmente isso exclui bancos como Caixa, Itaú, Brasil, Santander e Bradesco que não chegam a pagar nem 100% do CDI pra cliente VIP, imagina para os meros mortais.

Meu comentário sumiu, mas vou repeti-lo:

“Em primeiro lugar, parabéns pelo excelente material! Depois de tanto procurar, consegui encontrar alguém que chegou o mais próximo possível da resposta para o dilema do IR incindentes nos benefícios de VGBL na modalidade renda vitalícia. Faz sentido pra mim também que seja um cálculo baseado na proporção entre principal e rendimentos! Entretanto, você não tem certeza disso, né (o que não é nenhum problema…rs)? Eu queria saber se você sabe como faço para descobrir esse cálculo? Já procurei por todo o site da Receita e em outros sites sobre o tema, mas não acho nada! Estou fazendo uma dissertação sobre previdência privada e é crucial para mim saber como se calcula o IR nesse caso.”