IR Progressivo ou Regressivo – Introdução

Uma das grandes armadilhas da previdência privada é a decisão pela forma de tributação (Progressivo ou Regressivo). Eu chamo de armadilha porque é uma decisão que deve ser tomada por você ao fazer o plano de previdência, ou seja, no início de tudo.

A não ser que você seja o “rei” do planejamento (tendo uma exata noção do que vai acontecer com sua vida financeira nos próximos 30 anos, assim como seus rendimentos no futuro), as chances de você ter feito a melhor decisão são equivalentes a de jogar um cara ou coroa.

O objetivo aqui é mostrar características e dois cenários para ajudar o investidor a, pelo menos, tentar tomar a melhor decisão.

IR Progressivo ou Regressivo – Características

Para entender as diferenças entre os regimes de tributação de previdência primeiramente vamos entender como você receberá, do ponto de vista de tributação, o dinheiro no futuro.

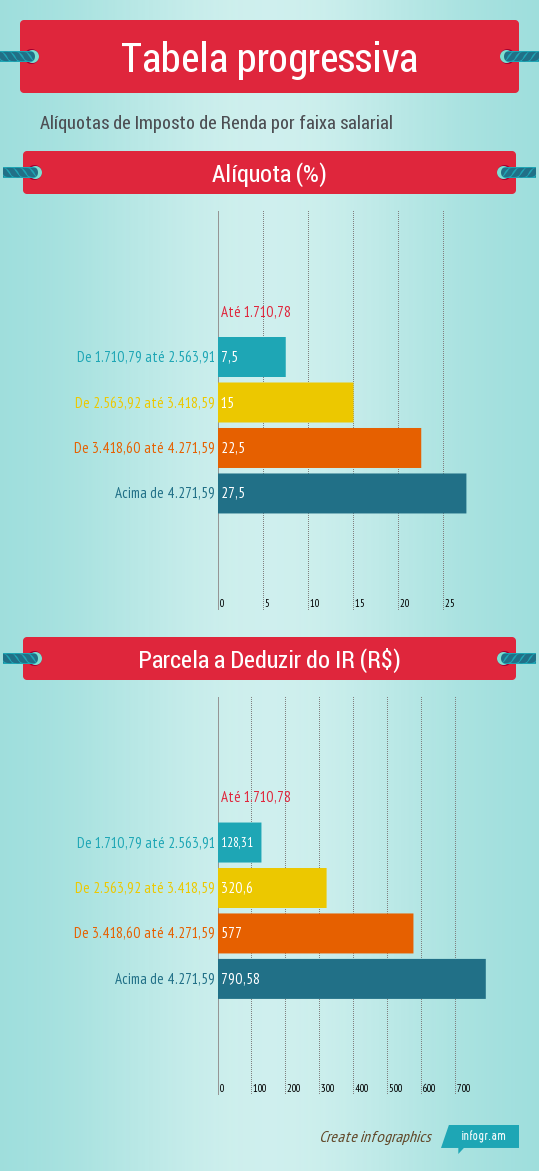

Tabela Progressiva: Os recebimentos oriundos do fundo de previdência privada funcionam como se você estivesse recebendo um salário, há uma tributação na fonte que depois será “ajustada” quando você fizer a declaração de ajuste anual do imposto de renda. Os percentuais seguem a linha normal desse tipo de renda como podem ver na tabela abaixo (valores referentes a 2013).

Assim sendo, no caso da opção pela tabela progressiva, você irá, no futuro, declarar o recebimento do benefício de previdência privada no ajuste anual de imposto de renda como “Rendimentos tributáveis recebidos de Pessoa Jurídica pelo Titular”.

Esse valor somará a outros Rendimentos tributáveis recebidos de Pessoa Jurídica e você poderá efetuar as deduções normais de uma declaração completa (gastos com saúde, educação,dependentes,etc…) ou o desconto simplificado.

Tabela Regressiva: A partir de 2005, para incentivar a poupança no no longo prazo, o governou flexibilizou a regra de tributação criando a tabela regressiva, neste caso a tributação sobre o seu futuro rendimento será exclusiva na fonte e definitiva, você irá declarar o recebimento do benefício (ou resgate) em “Rendimentos Sujeitos a Tributação Exclusiva ou Definitiva” e, como o nome diz, esse rendimento já estará tributado em definitivo não estando sujeito a deduções. A tabela abaixo mostra as alíquotas da tributação regressiva.

Se você fizer uma análise preliminar assumindo que o investimento em previdência privada é algo a longo prazo (+ de 10 anos) o leitor chegaria a conclusão que se encaixaria na alíquota de 10% o que é um grande negócio.

É por isso que a tabela regressiva soa muito mais atraente que a progressiva. Mas pensemos um pouco, se a tabela regressiva é melhor, porque então se mantém a progressiva como opção? A resposta é que, em alguns casos, a tabela progressiva é, de fato, melhor.

Fatores que influenciam na escolha

Seguem listados abaixo alguns fatores que influenciam a decisão entre tabela progressiva e regressiva:

Tempo de contribuição:Aplicações de longo prazo (+ de 10 anos) favorecem a tabela regressiva pois o imposto será cobrado na menor alíquota, mas se você está perto da aposentadoria ou por algum motivo não pode fazer uma aplicação de longo prazo opte pelo modelo progressivo. Neste artigo falo um pouco mais sobre como o tempo influencia aplicações de renda fixa.

Valor global dos rendimentos: Quanto maior a soma do rendimento do INSS com a previdência privada e outros rendimentos (tipo aluguéis) mais favorecido fica o modelo regressivo. Valores globais acima de R$ 7000,00 já tendem a favorecer o modelo regressivo.

Deduções: Como os rendimentos tributáveis de pessoa jurídica podem ter deduções, quem tem muitas despesas dedutíveis (saúde, educação,dependentes,etc…) devem pensar em optar pelo modelo progressivo. Só lembrando quando você envelhece, a tendência é um aumento com gastos de saúde.

Aos 65 anos uma mudança importante: Ao fazer 65 anos, se ganha uma isenção de R$ 1710,78 por mês dos rendimentos tributáveis, ou seja, sua base de rendimento tributáveis ficará menor favorecendo o modelo progressivo. Os recursos recebidos da previdência privada no modelo regressivo, por ter tributação exclusiva e definitiva, não estão sujeitos a esse benefício.

IR Progressivo ou Regressivo – Cenários

A melhor maneira de entender os impactos da escolha da forma de tributação é estudar alguns cenários para o futuro colocando projeções de ganhos de INSS (Lembre do teto que está em R$ 4159,00) e Previdência Privada, possíveis deduções e tempo de contribuição (para simular a regressiva). Para exemplificar dois cenários, um favorável a tabela progressiva e outro favorável a tabela regressiva, utilizarei meus amigos Marcelo e Carlos como “atores” do cenário:

Cenário 1 (Renda Reduzida no INSS e na Previdência Privada): Neste cenário Marcelo tem um INSS no valor de R$ 3000,00 complementado por uma previdência privada de R$ 2000,00 (que conseguiu contribuindo durante 15 anos) e uma despesa de plano de saúde de R$ 500,00/mês. Os resultados ficaram

Até os 65 anos:

Progressiva: R$ 3876,05 de imposto

Regressiva: R$ 3020,30 de imposto

Segue a memória de cálculo

Após os 65 anos:

Progressiva: R$ 889,26 de imposto

Regressiva: R$ 2400,00 de imposto

Segue a memória de cálculo

Como podemos ver os valores de imposto estavam próximos mas a isenção dada aos maiores de 65 anos fez a diferença tornando o modelo progressivo melhor. É claro que, para o modelo progressivo ser melhor, temos que assumir que o cidadão irá se aposentar aos 60 anos e viverá pelo menos até os 75. Essa é uma das desvantagens do modelo progressivo, temos que “assumir” muitas premissas.

Cenário 2 (Topo do INSS e alta renda na Previdência Privada): Neste cenário Carlos tem um INSS no topo em R$ 4159,00 complementado por uma previdência privada de R$ 6000,00 (que conseguiu contribuindo durante 35 anos) e uma despesa de plano de saúde de R$ 1500,00/mês (Carlos paga seu plano e de sua esposa). Os resultados ficaram assim:

Até os 65 anos:

Progressiva: R$ 18.817,55 de imposto

Regressiva: R$ 7991,09 de imposto

Segue a memória de cálculo

Após os 65 anos:

Progressiva: R$ 13171,98 de imposto

Regressiva: R$ 7200,00 de imposto

Segue a memória de cálculo

Ou seja, um resultado amplamente favorável ao modelo regressivo mesmo após aos 65 anos. Vale ressaltar a importância do longo prazo no modelo regressivo, por exemplo fiz esta mesma simulação assumindo um tempo de contribuição de 7 anos e o resultado ficou favorável ao modelo progressivo (ainda que para ter essa “renda” contribuindo somente 7 anos seria muito difícil).

IR Progressivo ou Regressivo – Resgate Total

E se depois do período de acumulação optarmos por sacar o valor total? Nas simulações feitas o modelo regressivo se mostrou mais vantajoso na maioria das vezes muito porque o valor resgatado é alto e isso gera uma carga muito forte no modelo progressivo. No entanto, atentem para o prazo de investimentos, se o prazo for pequeno o modelo progressivo é melhor.

IR Progressivo ou Regressivo – Conclusão

A figura abaixo dá uma dica básica baseada em nossos estudos.

Creio que conseguimos dar uma “clareada” neste tema, eu mesmo, antes de escrever este artigo, tinha algumas dúvidas que consegui esclarecer para mim mesmo, conseguimos demonstrar que o modelo progressivo pode ser o melhor em alguns casos, no entanto, a opinião do blog Poupar Investir Ganhar é de que o modelo regressivo é o melhor pelo simples fato de que é o mais flexível no longo prazo.

O modelo progressivo tem muitas “premissas” que não sabemos de ocorrerão no futuro (se você tiver muitas despesas dedutíveis, se você viver até os 75 anos, se você tiver uma baixa renda, etc…), já no modelo regressivo sua única “tarefa” é manter o dinheiro investido durante um bom tempo o que, convenhamos, é justamente o que devemos fazer ao aplicar num fundo de previdência privada.

Deseja aprimorar seus conhecimentos em Previdência Privada e montar uma aposentadoria digna? Quer construir seus próprios cenários de previdência privada com planilhas independentes? O blog Poupar Investir Ganhar oferece para você um E-book completo sobre previdência privada ou , se você preferir, uma capacitação completa com tudo que você precisa saber de previdência privada e investimentos.Um Abraço!

Christian

mas, pela tabela regressiva, o imposto deve incidir apenas sobre o rendimento, e não pelo valor acumulado como foi feito nas simulações. Assim, para um resgate de 24.000 por ano, é necessário saber qual a parcela desse valor corresponde aos rendimentos para saber o IR a ser pago. Os valores calculados para pagamento de IR no caso da regressiva devem ser muito menores que os apresentados.

Bom dia Christian,

Tenho que tomar essa decisão agora de optar pela Progressiva ou Regressiva e seu blog me ajudou a esclarecer algumas dúvidas, parabéns pelo trabalho. Ainda sim fiquei com uma dúvida sobre a tributação regressiva. A forma de tributação da regressiva pode ser melhor para o investidor que mantiver o dinheiro investido a longo prazo, mas quanto as alíquotas elas incidem sobre o data de aniversário do dinheiro que foi investido e não no montante acumulado, certo? Como a tendência natural é que a renda do investidor aumente com o passar do tempo e consequentemente a contribuição aumenta, a maior parte do investimento será tributada nas alíquotas maiores e não em 10%, certo?

Abs!

Olá Igor!

Muito Obrigado pelo elogio! Sua pergunta é ótima!

A resposta é que, a não ser que você consiga um ganho salarial fenomenal (+ de 30% ao ano) ao longo de 35 anos de carreira, a maior parte do seu capital acumulado ficará nas alíquotas mais baixas (10% e 15%) devido ao poder dos juros sobre juros sobre seus investimentos iniciais.

Mas é dificil explicar via texto então fiz uma planilha e vou fazer um vídeo para explicar.

Um Abraço!

Christian

Segue o vídeo,

http://youtu.be/3Abxbud–lo

Abraço!

Prezado Christian,

Estou com uma dúvida em relação ao meu plano de previdência privada e gostaria de um parecer sobre a questão abaixo. Poderia me ajudar?

Há alguns anos meu pai iniciou um plano de previdência privada PGBL para mim em um banco, plano com tributação progressiva. Dois anos atrás migrei o meu plano de previdência para a gestora da minha empresa, pois lá a tributação é zero. Lá optei pela tributação regressiva (não sabia que a tributação do meu plano até então era progressiva). Ano passado saí da empresa e continuei com o plano de previdência.

Agora, quero realizar o resgate total das aplicações do plano e entrei em contato com a administradora, que alegou que eu seria tributado 35% de IR sobre o montante total do fundo. Achei estranho e questionei o porquê, eles responderam que, por ser tributação regressiva e por eu estar a menos de dois anos no plano, a tributação seria de 35%.

Aleguei que o meu plano no banco tinha mais de 15 anos e não era justo a cobrança de 35% sobre o montante total, que a tributação deveria ocorrer fracionada sobre os lotes de contribuição ao longo dos anos. Justo, não? Eles responderam que o regime regressivo de tributação passou a contar a partir do crédito dos recursos, ou seja, a menos de dois anos.

É correto isso? Existe alguma forma de eu resgatar e pagar menos imposto? Não faz sentido só pelo fato de eu ter migrado meu plano ter que pagar o dobro do IR.

Teria alguma estratégia para sair dessa? Ex. Adotando o mesmo raciocínio, portar novamente para o banco (progressivo) e resgatar pagando 15% de IR. É possível?

Abraço,

Caio

Olá Caio!

Antes de responder vou esclarecer esse tema de mudar de plano de regime progressivo para regressivo pois outro dia um leitor fez essa pergunta e creio que a resposta é útil a todos.

Realmente há uma brecha e estão permitindo que você , num plano de regime progressivo, mude para

um plano de regime regressivo (o contrário não se aplica) , isso só pode se fazer uma única vez e deve ser durante o período de acumulação, e ,mais importante, como você mudará para um regime que a alíquota vai variar “por tempo”. Neste caso todo seu patrimônio acumulado cai na alíquota inicial (35%), ou seja, todo o tempo que você acumulou é zerado e não é levado para o “novo”.

Baseado no supracitado infelizmente tenho que concordar a gestora do seu plano, quando você mudou de regime (progressivo para regressivo) o seu tempo “zerou” e você caiu na maior alíquota

Vale ressaltar que mesmo antes você seria tributado numa alíquota de 27,5% (assumindo que você tenha acumulado muito mais de R$ 4000,00 e que você optasse por um resgate completo). Isso porque seu plano era no regime progressivo que não leva em consideração o tempo em que você deixa o seu montante aplicado.

A pergunta agora é o que fazer? Não dá para voltar para o regime progressivo (mesmo que pudesse não creio que seria uma boa opção).

Vai depender do que você quer fazer com o dinheiro. Se você vai pagar uma dívida que te consome juros altos talvez seja uma boa opção. Se for para mudar de aplicação você deve avaliar se o ganho do rendimento compensa o imposto que você tem que pagar.

Criei uma planilha para ajudar, nela você pode simular a retirada e posterior aplicação do montante ao longo dos anos. Segue o link abaixo.

https://www.dropbox.com/s/ay4w8bgcijikmvw/ResgatesNoRegressivo.xlsx

Um abraço!

Christian

Boa tarde Cristian,

Eu tenho 25 anos e estou no meu primeiro emprego. A empresa que eu trabalho oferece a previdência privada e eu tenho que decidir entre as duas formas de tributação. Minha intenção é resgatar o dinheiro como renda quando eu for me aposentar (daqui 30 anos).

Eu não sei se eu vou ficar todo este tempo no mesmo plano de previdência, eu posso mudar de empresa e pedir a portabilidade do dinheiro.

Neste cenário qual modelo de tributação é o mais adequado?

Obrigada!

Ola Natália!

Como você pretende manter o dinheiro aplicado no plano por uns 30 anos eu diria que o modelo regressivo é sua melhor escolha. Neste cenário você uma alta probabilidade de tomar a decisão correta. Só não digo 100% porque não sabemos o que pode vir a acontecer no futuro.

Um Abraço!

Christian

Muito Obrigada Christian!

Abraço

Bom dia Cristian.

Muito bom seus esclarecimentos, tinha muitas dúvidas com relação a todos esses assuntos. Recentemente entrei no emprego público e no regime novo, me aposento com o teto máximo e não mais com o salário integral. Sendo assim, vou ter que fazer uma previdência para garantir uma melhor aposentadoria. Pelas minhas contas, irei trabalhar uns 35 anos e não ganho mal, pois sou professor do magistério superior. Por tudo que eu li nesta aula, o melhor é eu optar pela regressiva e penso em fazer uma previdência PGBL para deduzir os 12% no IR na minha vida laboral e daqui uns 10 anos quando eu tiver uma boa progressão fazer mais uma VGBL, que seria a diferença que sai da faixa dos 12% tributáveis. O senhor acha que meu raciocínio para eu garantir uma boa aposentadoria está correto? Mesmo assim tenho muito receio de entrar na regressiva e fazer duas previdências. Ou é melhor eu continuar no progressiva e fazer um PGBL apenas? Antes um passarinho na mão que dois voando, como diz o ditado, pois não sabemos a questão financeira daqui 40 anos. Parabéns pela aula, muito boa mesmo!!!

Olá Gabriel!

Obrigado pelo elogio! Se você pensar somente em investimento em previdência privada seu raciocínio está perfeito. Invista até 12% do seu salário em PGBL regressivo e o excedente em VGBL. Mas, no fundo, a minha sugestão é que você busque outras alternativas. Uma boa carteira com títulos do tesouro, CDBs, LCI e LCA vai te render muito mais que um PGBL e VGBL. Inclusive, ao “perder por ano” 3% ,4%, até 5% em alguns casos o benefício fiscal do PGBL é completamente anulado.

O que eu sempre procuro orientar é que, se você realmente quer fazer previdência privada siga as orientações dos artigos escritos para “minimizar” as perdas. Mas procure estudar outras alternativas para quando você tiver um excedente para investir em VGBL você não o faça.

Um Abraço!

Christian

Obrigado Cristian pelas elucidações! Um abraço!

Olá Cristian, boa tarde!

Eu estou pagando uma plano de previdência tipo PGBL no modelo regressivo e já até tirei algumas dúvidas com o senhor, conforme conversa anterior a essa. Eu tirei algumas dúvidas com o banco e eles me falaram que minha situação no imposto de renda e seguridade social não muda em nada. Digo isso porque nesse fórum fala que quem opta pela regressiva perde o benefício de isenção de R$ 1710,78 por mês dos rendimentos tributáveis, e em outra item o senhor fala também que quem tem imóveis, por exemplo, como fonte de renda extra é favorecido no modelo regressivo, acredito por ficar na faixa dos 10%. Tanto o benefício por idade e o imposto de renda (IR) da renda extra de aluguel não tem nada haver com a previdência? Eu pensava que quando eu chegasse na faixa dos 10%, iria declarar 10% no IR e perderia a isenção de R$ 1710,78, acho que entendi errado. Fico muito grato se o senhor tirar essas minhas dúvidas. Obrigado e um abraço!

Olá Gabriel!

Obrigado pela pergunta!

Veja bem, você não deixa de ter a isenção de IR para mais de 65 anos. O que acontece é que você não vai poder aplicá-la sobre o que você vai receber no plano de previdência regressivo pois a tributação no regressivo é definitiva, ou seja, sem mais ajustes.

Essa isenção (assim como outras tipo despesas com saude, filhos, educação,etc…) podem ser aplicadas em outros rendimentos tributáveis como aluguéis, salários e inss.

Um Abraço!

Olá Gabriel!

Obrigado pela pergunta!

Veja bem, você não deixa de ter a isenção de IR para mais de 65 anos. O que acontece é que você não vai poder aplicá-la sobre o que você vai receber no plano de previdência regressivo pois a tributação no regressivo é definitiva, ou seja, sem mais ajustes.

Essa isenção (assim como outras tipo despesas com saude, filhos, educação,etc…) podem ser aplicadas em outros rendimentos tributáveis como aluguéis, salários e inss.

Um Abraço!

Segue um vídeo explicativo sobre o assunto.

http://youtu.be/jp1SWhrnYgk

Olá Cristian!

Agora eu entendi bem. Sua aula ficou muito autoexplicativa. Valeu por ter tirado minhas dúvidas. Um abraço!!!

Parabéns, muito esclarecedor seu artigo. Contudo tenho algumas dúvidas:

1ª Ambos os regimes dão direito a dedução do IR descontado em folha até o limite de 12%?

2ª Nas 2 tabelas, se eu receber 10.000,00 por mês da previdência privada, pagarei o IR somente na declaração anual? Ou a própria instituição descontará os 10% mensalmente( no caso da regressiva), ou seja, receberei apenas 9000,00?

3ª Semelhante à pergunta supracitada, a aposentadoria do INSS também será paga somente na declaração anual?

No decorrer desse texto, já comecei a imaginar um boleto anual de quase 20.000,00 para o Leão, sendo que vai me obrigar a pagá-lo diretamente no caixa, uma vez que não é possível pelo banknet padrão. Odeio ir pessoalmente nos bancos.

Olá Fábio!

Muito Obrigado pelo elogio! Quanto às suas perguntas vamos lá.

1) Ambos dão direiro a isenção até o limite de 12% mas não cumulativos, ou seja, o seu limite nos planos de previdência privada contratados seja lá qual for o regime (progressivo, regressivo ou uma mistura dos dois) é 12%.

2) A própria instituíção descontará o imposto, mas você sempre deverá fazer a declaração de ajuste casos seu patimônio/ganhos estejam acima das faixas de isenção.

3) O Imposto de renda sobre o Inss também é descontado na fonte mas aqui reside um problema para quem é aposentado e tem duas ou mais fontes de renda (ex: inss e previdência privada) a falta de

informação acaba gerando desbalanceamentos financeiros na hora de

acertar as contas com o leão.

Cada instituição(pessoa juridica) que te paga alguma

coisa é obrigada a reter na fonte o imposto de renda de acordo com uma

tabela, (veja imagem em anexo a de 2014).

Mas as instituições que lhe pagam não “conversam entre si” e retem o imposto de

acordo com a tabela acima. Mas, para a receita, o que vale para

tributação é o TOTAL que você recebeu e isso dá uma baita diferença no

mês. Diferença essa que você terá que pagar no ajuste anual. Veja este

simples exemplo:

Suponha que você ganhe R$ 3000,00 de INSS e R$ 3000,00 de previdência privada.

As instituíções terão retido mensalmente de cada um: R$ 3000,00 x 15% = R$ 450,00 menos R$ 335,03 que dá R$ 114,97

Ou seja uma retenção (mensal) total na fonte de R$ 229,94

Só

que , na verdade, você ganhou R$ 6000,00 no mês, esse R$ 6000,00

tivessem sido pagos por uma única instituição seriam retidos na fonte

assim:

R$ 6000,00 X 27,5% = R$ 1650,00 menos R$ 826,15 = R$ 823,85

Veja que essa diferença de imposto mensal é de R$ 593,91! Multiplicado por

12 meses dá R$ 7126,92! A receita, na declaração anual vai querer

“acertar” essa diferença com você.

Como “consolo” a receita permite que vc pagie o imposto via débito automático na conta, ou seja, você não vai precisar ir ao banco para pagar a conta.

Não tem muita saída para isso a não ser concentrar todas

as despesas na sua declaração ou fazer um PGBL para seus filhos para

poder abater do IR.

Minha sugestão é que, no futuro, você guarde essa diferença numa poupança ou titulos publicos para depois não ficar no aperto.

Abraço

Christian

Entendi. Neste caso, fica ainda mais evidente a preferência pelo regime regressivo, uma vez que fixaria o IR em R$ 300,00 e não agregaria somatória com benefício do INSS. Sendo IR recolhido corretamente na fonte, no ajuste anual dificilmente teria diferença para pagar ao Leão. É claro que pretendo ter fontes de outros investimentos, mas esses 2 são certeza.

Minha empresa iniciou uma previdência complementar(PGBL) com coparticipação de 4%. Como planejo receber daqui 25 ou 30 anos, optei pelo regressivo.

Nesse ínterim, pesquisarei melhor sobre os tais Ls(CA e CI) e farei investimentos abaixo de 250 mil por instituição, só para garantir cobertura do FGC.

Obrigado novamente pelas elucidações. Feliz Ano novo.

parabens pelo artigo! muito bom! apenas quais são os parametros usados na tabela regressiva resgate total do simudor? não consegui entender… muito obrigada!

Olá Ju!

Obrigado pelo elogio!

Creio você deve estar se referindo às alíquotas ano a ano que estão na parte de baixo da planilha. Esse valores são estimados. Levam em conta em conta que parte do seu dinheiro aplicado está numa alíquota de 35%, outra em 30%,…, até 10%. Quando se faz o resgate total a seguradora fará o cálculo do imposto a recolher baseado numa média dos tempos de permanência x alíquotas.

Um Abraço!

Christian

Boa noite Christian, você usa de um vocabulário que torna o entendimento muito simples e intuitivo, parabéns! Duas dúvidas que ainda tenho a respeito.

Dúvida 1 – no modelo regressivo mesmo quando eu já estou na alíquota de 10% não significa que pagarei esses 10% sobre todo o saldo em caso de um resgate total, na verdade é feita uma média das alíquotas sobre os montantes em cada período em que eles estiveram (de 35% até os 10%) certo?

Dúvida 2 – no modelo progressivo, se eu resolver resgatar após alguns anos, por exemplo 10, qual seria a alíquota? Seria 15% unicamente? Ou 27,5% devido ao montante estar nessa faixa?

Muito obrigado pelo oportunidade de esclarecer nossas dúvidas.

Olá Luis!

Obrigado pelo elogio! Vamos as respostas:

Dúvida 1: Exato, na planilha simuladora que está disponível neste artigo você tem esses percentuais aproximados.

Dúvida 2: Vai depender do seu saque, se você resolver sacar tudo de uma vez vai ser algo perto de 27,5%. Se você sacar ao poucos seguirá a tabela progressiva atual.

Até 1.903,98 – 0%

De 1.903,99 até 2.826,65 – 7,5% com parcela a deduzir de 142,80

De 2.826,66 até 3.751,05 – 15% com parcela a deduzir de 354,80

De 3.751,06 até 4.664,68 – 22,5% com parcela a deduzir de 636,13

Acima de 4.664,68 – 27,5% com parcela a deduzir de 869,36

Dúvida 3 – Atualmente continua valendo a regra de mudar de progressivo para regressivo uma única vez?

Resposta: Sim, não observei nenhuma norma da SUSEP modificando esta regra. Está em discussão uma mudança de regra para que se possa efeutar a modificação após o período de acumulação, mas não creio que seja benéfica nos termos atuais.

Um Abraço!

Christian

Olá Christian, bom dia.

Não estou conseguindo baixar o simulador, aparece que estou cadastrando o email com algum erro, mas o mesmo está correto.

Uma dúvida: Você informou ao responder a dúvida do Fábio Guedes ambos os regimes de tributação dão direito a dedução do IR descontado em folha até o limite de 12%. No caso do Regressivo este pode ser feito durante o período de contribuição, se ganha a dedução, mas isto é válido também para o regime Progressivo? O grande diferencial entre esses planos é que um regressivo pode deduzir durante o período de contribuição, o que Progressivo não faz. Estou estudando isso para aderir ao FUNPRESP.

Olá Janete!

Obrigado por avisar sobre o erro, está corrigido e você pode tentar baixar a planilha novamente.

Quanto a sua dúvida, não é a forma de tributação (progressiva ou regressiva) que determina a dedução dos 12%. Se você tem um plano em Entidade Fechada de Previdência Complementar (ex: fundo de pensão) ou um plano PGBL de Entidade Aberta de Previdência Complementar (Seguradora) você pode abater suas contribuições ao plano até o limite 12% do seu rendimento tributável bruto. Agora, isso só vale se você fizer a declaração completa do imposto no ajuste anual. O FUNPRESP se enquadra como um plano de Entidade Fechada de Previdência Complementar.

Por sinal o site da FUNPRESP (https://www.funpresp.com.br) está muito bem organizado. Recomendo a todos :).

Um Abraço!

Christian

Olá Christian, boa noite.

Eu aderi ao plano de previdência privada da empresa em que trabalho e gostaria alterar o meu regime de tributação de progressivo para regressivo. Entrei em contato com a administradora e a mesma informou que isso não é possível. Isso é verdade ?

Obrigado.

Um abraço.

Lucas

Olá Lucas!

Segundo a Lei nº 11.053/2004, você tem até o último dia útil do mês subsequente ao ingresso no Plano para optar pelo regime de tributação. No entanto, algumas instituições( notadamente bancos e seguradoras) enxergaram uma brecha nesta lei e estão permitindo a mudança do regime em qualquer momento do período de contribuição.

O problema é que se você mudar do progressivo para o regressivo você “zera” o tempo e começará na alíquota de 35%.

Os bancos e seguradoras fazem isso porque , num regime regressivo, as chances de você manter o dinheiro aplicado por mais tempo (o desejo do banco) é muito maior.

Os bancos, inclusive, vem oferecendo esta opção segundo experiência própria e relato de vários leitores .

Se o seu plano é de uma entidade fechada, ou um plano empresarial com co-participação do empregador em que a regra de saída está vinculada a finalização da relação de trabalho, não vejo eles permitindo a troca fora do período estipulado na lei.

Um Abraço!

Christian

. a lei o participante poderá optar pelo regime de tributação regressiva previsto na Lei nº 11.053/2004, sendo esta opção irretratável e de única e exaclusiva responsabilidade do participante.

Olá Christian! Realmente seu artigo foi o mais esclarecedor que encontrei. Muito obrigado pela ajuda! O download da planilha parece que não está mais disponível. Como faço para baixar?

Olá Renato!

Obrigado pelo elogio e por avisar.

Fiz uma acerto aqui e já voltou a funcionar, pode tentar novamente?

Um Abraço,

Christian

Olá Christian! Adorei seu artigo, porem ainda tenho duvidas… tenho o produto Porto Seguro renda fixa rubi plus FICFI VGBL com contribuição de apenas r$100,00 por mês durante 27 anos ( tenho 33 anos e pagarei até 60 anos). mas meu regime tributario é compensável ! vale a pena?

Olá Andréia!

O regime regressivo geralmente é mais vantajoso que o progressivo (compensável) quando se trata de um investimento de longo prazo (+ de 20 anos).

O seu plano, mesmo sendo um VGBL, por ser de longo prazo, terá uma significativa parcela tributada pois o seu “patrimônio” será composta, na maioria, de rendimentos (estimo no seu caso que 60% do patrimônio seja tributável).

Lá na frente, quando receber sua previdência privada você será tributada pela soma INSS + Parcela dos Rendimentos da Sua Previdência Privada + Outros Rendimentos Tributáveis (Ex: Aluguel, outras pensões,etc…). Se essa soma for muito alta (Acima de R$ 5000,00) a alíquota que será aplicada na sua parcela tributável da previdência privada será maior do que a alíquota que seria aplicada no regime regressivo.

Recomendo que baixe a planilha gratiuta fornecida neste artigo e faça uns testes para ver aonde o seu caso se encaixa.

Um Abraço!

Christian

Olá Christian! Tenho procurado por muito tempo um artigo como o seu e só agora achei (o seu!). Baixei o simulador e é muito bem feito. Imagino o trabalho que deu.

Simulei uns cenários, mas ainda tenho uma dúvida, que mesmo entre gerentes de banco, cada um me orienta de uma forma diferente.

Um idoso acima dos 65 anos já recebe cerca de R$ 4.500,00 mensais do INSS, de previdência oficial. Caso planeje para apenas daqui a 10 anos receber da previdência privada, sob tabela progressiva, um benefício mensal de R$ 2500,00 (considerando que lá serão apenas esses dois os seus rendimentos), valeria a pena ainda hoje fazer uma portabilidade e passar para tabela regressiva? Pelo simulador, aprentemente tudo depende de quanto planeje abater da base de cálculo com saúde e outros. Se for menos de R$ 1200,00 mensais, a regressiva vence. Já para valores a partir de R$ 1200,00 ou se pretender começar a resgatar em menos de 10 anos, ou se o benefício mensal for de um valor inferior, a progressiva sempre vence. Estou certo na minha interpretação?

Soa estranho pelo fato do valor do benefício da previdência privada em tabela progressiva acabar sendo taxado no ajuste do IRPF em alíquota bem superior aos 10% da regressiva. Muito confuso.

Antecipadamente agradeço muito qualquer orientação!

Olá Cleber,

Obrigado pelo elogio! Sua interpretação está correta.

O que soa estranho para você é o fato da previdência ser taxada na progressiva em alíquotas altas. Isso acontece porque você já tem um rendimento tributável que é o INSS, hoje a maior alíquota do Imposto de Renda Pessoa Física é de 27,5% e se aplica a valores acima de R$ 4664,00. Se você ganha o teto do INSS ou perto disso (R$ 5189,12) , já estará ultrapassando a maior alíquota, ou seja, qualquer rendimento tributável (aluguel, trabalho ou previdência privada no progressivo) já irá cair nesta alíquota maior.

Ainda acerca da tributação, peço que leia minha resposta ao comentário do Fabio Guedes abaixo, sobre o fato dos planos de previdência e INSS cobrarem os impostos na fonte separadamente, o que faz você pagar menos imposto na fonte mas que, sem planejamento, pode gerar uma dor de cabeça no ajuste anual. Link: http://disq.us/p/t68p6z

Um Abraço!

Christian

Tenho 14 anos de contribuicao de previdencia privada e espero trabalhar por mais 12 anos (estou com 38 anos).

Ao fazer a opcao, por falta de orientacao e informacao optei pelo regime progressivo. Tenho hoje um padrao de renda relativamente alto, com mais de R$ 600 mil em previdencia privada e contribuicao mensal na casa de R$ 10 mil.

Existe alguma forma de alterar o regime?

Obrigado

Olá Igor!

Na letra fria da lei não. Você teria até o último dia do mês subsequente a sua entrada no plano para formalizar a alteração. Mas converse com o seu plano de previdência , pois alguns planos estão permitindo a modificação por entender que há brechas na legislação (muitos leitores conseguiram fazer a modificação após o prazo). Ao plano interessa a modificação pois é a garantia que você ficará pelo menos mais 10 anos no plano. Lembrando que a mudança para o regime regressivo remete a iniciar uma contagem de tempo para obtenção da menor alíquota, ou seja, você só terá acesso as menores alíquotas (10%) após 10 anos da mudança (os 14 anos que você contribuiu não contam). Como você planeja se aposentar em 12 anos não vejo problemas.

Abraços,

Christian

Tenho 4 anos e 9 meses de contribuição de previdência privada optei pelo regime progressivo VGBL estou querendo resgatar o valor total. Na época fui orientado pelo gerente do banco por esta opção visto que deixaria o dinheiro aplicado por no máximo 5 anos como um investimento melhor do que o da poupança segundo ele… O valor de entrada foi de R$ 100.000,00 mil reais sem aportes mensais e hoje está em R$ 152.200,00… Gostaria de saber se além dos 15% retido na fonte no momento do resgate pagarei mais algum imposto… se sim tem alguma outra opção para que eu pague menos ou nem pague mais imposto? Sacar um valor menor ou algo parecido?

Obrigado

Olá Stênio!

Como estamos falando de um VGBL progressivo você deverá pagar (caso efetue o saque total neste ano) , no ajuste da declaração anual (do ano seguinte), o imposto de acordo com a tabela progressiva anual. Atualmente temos os seguintes valores:

Base de cálculo (R$) Alíquota (%) Parcela a deduzir do IRPF (R$)

Até 22.847,76 – –

De 22.847,77 até 33.919,80 7,5 1.713,58

De 33.919,81 até 45.012,60 15 4.257,57

De 45.012,61 até 55.976,16 22,5 7.633,51

Acima de 55.976,16 27,5 10.432,32

Se você pagará algum imposto além do que foi retido na fonte vai depender se você tem(ou não) mais algum rendimento tributável. Se essa for sua única renda tributável, você pagaria R$ 4137,59 (R$ 52.200 * 22,5% – 7633,71), descontando os 15% retidos na fonte (R$ 7830) chegaríamos a uma situação curiosa. Você teria direito a restituição. Por isso que é uma boa opção para autônomos e profissionais liberais.

Agora suponha que você tenha outros rendimentos tributáveis (salário ou inss ou aluguéis) acima de R$ 55976,16 , o dinheiro tributável do VGBL cairia no bloco da maior alíquota (27,5%) e geraria um imposto de R$14.355,00 , descontando os R$ 7830,00 na fonte geraria um imposto adicional de R$ 6525,00.

Isso, naturalmente excluindo eventuais descontos que vc possa ter (filhos, plano de saúde, inss empregada, etc…) por estar no progressivo.

Sacar menos, ou sacar uma parte este ano e outra novo que podem ser soluções para pagar menos imposto mas dependerá dos rendimentos tributáveis de outras fontes.

Minha sugestão é que baixe a planilha deste artigo e faça umas simulações usando somente a coluna do progressivo.

Um Abraço!

Christian

Olá Christian! Otimo artigo, muito obrigada. Estou numa situacao similar a do Stenio. Tenho um VGBL que foi tomado enquanto trabalhava, tenho aprox. 2 anos de contribuicao, e agora que estou sem emprego desde (desde abril de 2017) quero saber qual o melhor momento para resgatar esse dinheiro e coloca-lo em outras aplicacoes. Quando tomei o VGBL, o fiz porque por cada aporte que eu fizesse, a empresa colocaria um aporte adicional, mas agora que nem eu e nem a empresa estamos mais aportando, entendo que há melhores aplicacoes para o dinheiro. Tenho outras aplicacoes em CDBs, acoes, TD, etc. Voce pode tabém me passar o link dessa planilha que voce falou para o Stenio para poder fazer as simulacoes? (meu regime tributario é o progressivo). Muito obrigada de novo!

Olá Domenica!

Se você está desempregada e não tem nenhum outro rendimento tributável então esta pode ser um ótimo momento para sacar o dinheiro sem ter que pagar imposto, especialmente se você pretende voltar para o mercado de trabalho em 2018.

Se você sacar em 2017 será descontada no resgate dos 15% na fonte em cima do rendimento (por se tratar de um VGBL), mas poderá, na declaração de ajuste, dependendo de seus rendimentos, obter a restituição deste valor.

A planilha é parte do E-book Segredos Da Previdência que você pode acessar neste link abaixo:

http://lpg.segredosdaprevidencia.com.br/nao-perca-dinheiro-com-previdencia-privada-e-book/

Um Abraço!

Christian

Não estou conseguindo baixar o simulador. Alguém pode informar como faço?

Olá Marcos! Envie um e-mail para contato@pouparinvestirganhar.com.br com mais detalhes sobre a dificuldade.

Obrigado!

Christian

Ola boa tarde! Gostaria de sua ajuda, meu marido trabalhou numa empresa na qual ele contribuía com a previdência privada. Ele foi desligado em 2015 e em 2016 foi realizado um saque do valor total. Foram 129 meses de contribuição. A empresa me informou que por ser optante do regime regressivo a alíquota usada é de 10% para as primeiras contribuições e as ultimas chegam a 35%. Está correto isso? Eu acreditava que todo o período seria tributado com a mesma porcentagem.

Boa Noite..

Li seu artigo e também fiz umas simulações no site BB e na planilha , mas não consigo chegar a uma conclusão,

Preciso de uma dica de algum investidor experiente.

Primeira vez que faço um investimento e não gostaria de ser passado pra trás pelo meu banco ,

Falei com meu gerente onde gostaria de fazer um investimento na previdencia …

Ele me indicou o plano PROGRESSIVO , onde aceitei , pois sou leigo.

Mas todo lugar onde pesquiso me indica o plano REGRESSIVO ( pois minha intenção é ficar no minimo 30 anos)

Comecei agora , dia 21/04/2017.

Meu investimento :

– Entrada : R$ 1.100,00

– VALOR / MÊS : R$ 600,00

Não faço declaração de imposto , não tenho filhos , moro com meus pais e tenho 21 anos.

Qual seria a melhor tabela para mim? Progressivo ou regressivo?

Obrigado pela ajuda

Olá Jaime!

O modelo regressivo é melhor para você já que pretende ficar 30 anos no plano. O progressivo ser melhor depende de muitas variáveis que sabemos neste momento. Vai depender de quanto será sua renda e o perfil dela daqui 30 anos (se será renda tributável ou não, filhos, necessidades médicas, etc…). Ainda que possa ter uma ideia do futuro você não tem certeza então o regressivo é melhor pois é certo que pagará a menor alíquota de 10% (ou perto disso se for uma resgate total).

Agora, com a sua idade e sua estratégia de investimento (longo prazo) você realmente não deveria estar investindo num VGBL, deveria buscar outras alternativas de investimento como Tesouro Direto e Ações. Leia estes artigos e invista na sua educação senão você ficará “refém” da previdência privada.

http://pouparinvestirganhar.com.br/introducao-ao-tesouro-direto/

http://pouparinvestirganhar.com.br/introducao-a-bolsa-de-valores-e-o-mercado-de-acoes/

Um Abraço!

Christian

Olá Christian! O artigo é muito bem feito. Fiquei com algumas dúvidas. Tomando como exemplo os dois ultimos cálculos pergunto se na tabela regressiva a base de cálculo deve ser calculada aplicando o valor do desconto simplificado ou pode ser descontado o completo, como foi feito no exemplo? Segundo, como se calcula o valor do imposto a pagar na regressiva, achei que era somente os 10%, no penultimo caso chegasse a um valor de R$791,09.

Olá Moacir!

Obrigado pelo elegio!

Com relação a primeira pergunta, peço desculpas mas não entendi direito. Presumo que você queira saber se o rendimento de uma previdência no modelo regressivo está sujeito a descontos (simplificado ou completo), neste caso a resposta é não, esses descontos só são aplicáveis a rendimentos como salário, inss e aluguéis. Este vídeo pode ajudar.

https://youtu.be/jp1SWhrnYgk

Com relação a segunda pergunta, no exemplo supracitado o imposto de 791,09 é fruto de seus rendimentos de inss sendo efetuados os descontos (simplificado ou completo, o que for melhor). Vale ressaltar que este estudo mostra o imposto a pagar apenas, ou seja. não aparece eventuais impostos cobrado na fonte que resultaria no ajuste (o que levaria a uma restituição ou pagamento de imposto).

Um abraço!

Christian

Oi Cristhian, parabéns pelo trabalho.

Vou escolher o regressivo, pois sou servidor público federal e é previdência complementar… Sou jovem (30 anos) e ainda devo contribuir por muito tempo, ponto para o regressivo… como fator negativo para escolher o regressivo, eu teria a escola dos meus filhos e gastos com saúde… Mesmo assim, parece compensar o regressivo

Olá Alcameno!

Complementando, você terá a renda do Inss e outras como um imóvel alugado para poder usar essas deduções.

Um Abraço!

Christian

Christian, parabéns pelo artigo! Gostaria de tirar uma dúvida: fiz uma simulação de resgate total de um valor de R$131.000,00 com tempo de contribuição de 15 anos, Tx de rendimento média 10%. Não coloquei outros rendimentos e verifiquei que a tabela me indica um valor de imposto da tabela regressiva de R$21.723,37. Não deveria indicar 10% do total a ser resgatado, nesse caso, R$13.100,00? Desde já, agradeço!

Olá Flávio!

Obrigado pelo elogio! Isso ocorre porque, ao fazer um regate total numa contribuição de 15 anos, nem todo o dinheiro está aplicado a mais de 10 anos. Por exemplo, o dinheiro que você aplicou nos últimos 2 anos está sujeito a maior alíquota (35%). Na média dá esse valor que a planilha apurou.

Um Abraço!

Christian

Olá Carlos!

Como são 20 anos é bastante provável que o modelo regressivo seja mais adequado para você. Os impostos serão pagos apenas no futuro quando do recebimento dos valores lembrando que, por se tratar de um PGBL, o imposto incidirá sobre o montante total que você retirar.

Um Abraço!

Christian

Olá Christian, primeiramente parabens pelo blog. Muito bem escrito e interessante.

Tenho 51 anos e iniciei agora numa nova empresa onde tenho que fazer aopção pelo regime progressivo ou regressivo. Irei fazer contribuições elevadas pois a empresa contribui no mesmo valor. Sei que serei desligado daqui a no máximo 9 anos pela política RH da empresa ao completar 60 anos o funcionário é desligado. O regime Regressivo me parece o mais favorável , mesmo não atingindo limite mínimo de 10% da alíquota. O que acha ?

Obrigado, Roberto

Olá Roberto!

Obrigado pleo elogio!

Pelo fato de estar fazendo altas contribuições acredito que o regressivo seja melhor. Mesmo após 9 anos boa parte do seu capital estará em alíquotas mais baixas. Além disso, vale lembrar que iniciando seu plano no Regressivo você pode, após um eventual desligamento, portar o seu plano para outra instituição e manter a mesma contagem de anos.

Abraço

Christian

Boa tarde, entrei em um cargo federal com 32 anos, mês passado, já contribuo para o INSS e estou fazendo uma previdência complementar(FUNPRESP), e tenho que optar entre o regime progressivo ou regressivo, minha renda bruta passa dos 10 mil. Pretendo contribuir por pelo menos 25 anos, pelo que entendi, seria melhor optar pelo regime regressivo?

Corrigindo meu comentário quero dizer que a melhor opção seria a progressiva?

Olá Hebison!

Como sua renda é alta e pretende contribuir por 25 anos o melhor modelo é o regressivo.

Abraço!

Christian

Olá Christian. Tenho um PP na Petros, contribuí mais de 20 anos, é progressivo. Total: 215 mil. Sendo 115 da empresa patrocinadora e 100 meu. Tenho direito de sacar 25% ou 100% dos meus 100, quanto incidiria de I.R. sobre estes saques? Qual seria melhor: sacar meus 100 mil(não posso sacar a parte da empresa) e aplicar em TD (já tenho outras PP, LCI, etc.) ou deixar na Petros e ter uma renda vitalicia de 1.360, ao mês(com reajustes anuais). Tenho 62 anos. Muitíssimo obrigado.

Olá Flávio!

O caso da Petros req

Olá Gustavo!

Assumindo que o seu plano é progressivo, sim, você estará sujeito a aplicação da alíquota máxima no ajuste pois será um rendimento tributável de pessoa jurídica.

Um Abraço!

Christrian

Olá Fabio, quero fazer uma previdência para o meu filho que ainda irá nascer, vou começar com 150 reais por mês. Atualmente já tenho 3 previdências, uma minha que PGBL regressiva, no qual guardo 5% e a empresa 4%, uma do meu filho 150 reais, VGBL progressiva, e uma voluntária para minha mulher de 100 reais VGBL regressiva. E tem a minha contribuição do INSS, atualmente o IR sobre meu vencimento é de 22,5%. Quero saber qual a melhor opção para eu fazer pro meu filho que irá nascer nos próximos meses? Tenho em vista a dedução dos 12% de IR.

Oi Alex!

Se o seu objetivo é dedução de IR, você pode investir até 7% (12% – 5% que você já contribui) da sua renda bruta num PGBL (como vai ficar bastante tempo com o recurso sugiro o regressivo).

Abraço!

Christian

Olá Sidney! Se o seu PGBL for regressivo você poderia sacar tudo. Se for progressivo não tem muita saída, você terá de pagar o imposto, inclusive parte o do imposto a pagar virá quando você fizer o ajuste da declaração então fique preparado para isso. Você também pode esperar até os 65 nos quando você ganha uma dedução adicional no imposto (se fizer declaração completa).

Abraço!

Christian